Portfolio manager – Job description

This article written by Akshit GUPTA (ESSEC Business School, Grande Ecole Program – Master in Management, 2019-2022) presents the job description of a Portfolio manager.

Introduction

A portfolio manager is an employee responsible for developing, implementing, analyzing, and managing the asset portfolios of the clients (institutional or retail investors) of the asset management firm he/she is working with. The aim of a portfolio manager is to understand the investment objective of his/her clients and provide good performance for his/her clients’ portfolios. The portfolio managed by the asset manager consists of different securities including equities, bonds, commodities, currencies, etc.

Types of portfolio managers

In general, a portfolio manager is responsible for advising or managing a client’s portfolio using various strategies which include top-down approach or bottom-up approach.

The top-down approach refers to studying the economic trends, sector analysis and looking for suitable asset classes (sectors and countries) to invest in.

Whereas, in bottom-up approach the manager majorly focuses on studying the financial information about different asset and then moves to sector and economic analysis.

The professional working as portfolio managers can be divided into two categories namely, buy side managers and sell side managers.

Buy-side portfolio managers

Buy-side managers generally work in asset management firms, investment funds, and trading firms. The managers receive financial and non-financial data of different asset classes from financial analysts.

They portfolio managers are responsible for designing and managing the portfolios of clients based on the financial analyst’s reports, client’s investment objectives and return expectations.

Buy-side managers are commonly more prestigious than sell-side managers. The competition is stiffer and entry into this job requires a knowledge of finance and a strong experience in the sector followed.

Sell-side portfolio managers

Sell-side managers are generally employed by the research division of investment banks, investment firms, brokerage houses and hedge funds. The managers are responsible for providing insights about the latest trends, developments, and financial projections about target companies. They generate reports on the basis of their analysis and provides recommendations for investment decisions to the firm’s clients.

The sell-side managers usually specialize in a particular sector or a geographical region and produce reports within that area.

Duties of a portfolio manager

Portfolio managers study the economic conditions, financial information pertaining to companies and investment strategies to manage the asset portfolio of their clients. More specifically, the important duties of a portfolio manager include the following:

Understanding client’s investment objectives – Different clients have different investment criteria based on their capital availability, duration of investments and financial position. A portfolio manager is responsible for understanding the clients’ needs, risk appetite and return expectations to design a suitable portfolio.

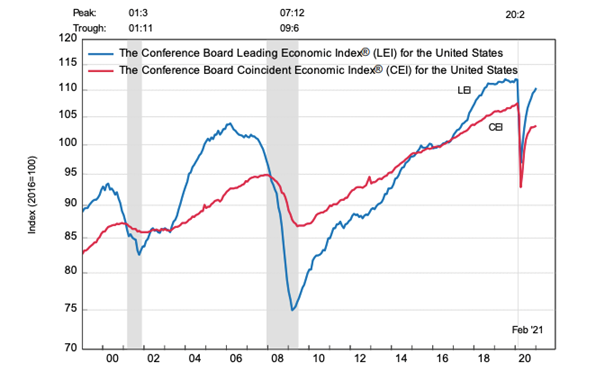

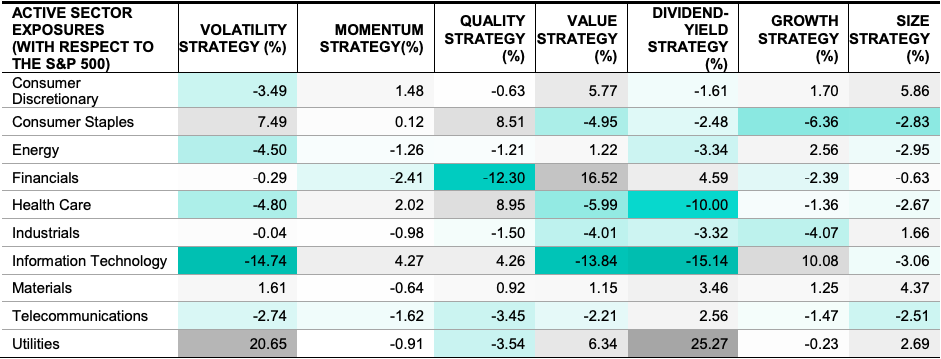

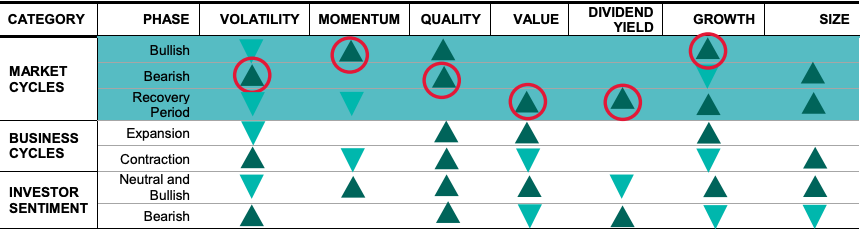

Studying market trends – Several economic, sector or asset-based factors affects the performance of a portfolio managed by a professional. A portfolio manager is responsible for studying and understanding the economic, sector and asset-based trends in a market.

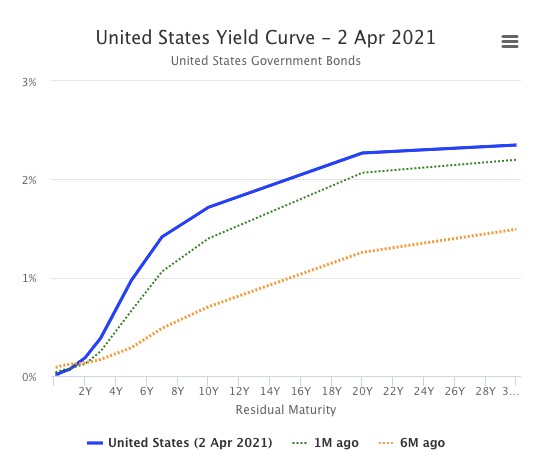

Optimizing client’s portfolio – By studying and understanding the trends in the market, a portfolio manager should optimize the investments made for different clients. He should be able to understand different asset classes including fixed income, equities, commodities, and foreign currencies. The knowledge helps the manager to strategically allocate investments to different assets and maximize the returns for their clients.

Generating investment reports – A portfolio manager must generate and share investment reports with the clients at different time intervals. An investment report generally includes the portfolio’s value, asset performance and latest trends in the market based on the manager’s analysis.

With whom does a portfolio manager work?

A portfolio manager depending on the buy or sell side he/she is employed in, works in tandem with many internal and external stakeholders:

- Retail or institutional clients of the firm- A portfolio manager works with the retail or institutional clients of the firm to design and manage their portfolios.

- Sales and Trading – A portfolio manager works with the sales and trading team to execute trades based on the reports and information given by the financial analysts

- Quants – to develop financial models to take decisions in terms of valuation and investment in different asset classes

- Risk Managers – To manage and control the risk of the designed portfolios

- Economists and Sector specialists – to gather information about specific sectors and economies

- Legal Compliance – To maintain a proper check over different rules and regulations and prevent legal challenges

- Equity researchers – To gather insights about financial and non-financial data about different companies

How much does a portfolio manager earn?

The remuneration of a portfolio manager depends on the type of role and organization he/she is working in. As of the writing of this article, an entry level portfolio manager working in a bank earns a base salary between €40,000–50,000 in the initial years of joining. The manager also avails bonuses and other monetary/non- monetary benefits depending on the firm he/she works at.

(Source: Glassdoor)

What training do you need to become a portfolio manager?

An individual working as a portfolio manager is expected to have a strong base in market and corporate finance. He/she should be able to understand the different financial statements, financial instruments, economic trends, and have strong research skills and interpersonal skills.

In France, a Grand Ecole diploma with a specialization in corporate or market finance is highly recommended to get an entry level portfolio manager position in a reputed bank or firm.

The Chartered Financial Analyst (CFA) certification provides a candidate with an edge over the other applicants while hunting for a job.

In terms of technical skills, a portfolio manager should be efficient in using MS Excel, Powerpoint and possess basic knowledge of programming languages like VBA.

Relevance to the SimTrade course

The concepts about portfolio management can be learnt in the SimTrade Certificate:

About theory

- By taking the Trade orders course, you will know more about the different type of orders that you can use to buy and sell assets in financial markets.

- By taking the Market information course, you will understand how information is incorporated into market prices and the associated concept of market efficiency.

About practice

-

- By launching the Sending an Order simulation, you will practice how financial markets really work and how to act in the market by sending orders.

- By launching the Efficient market simulation, you will practice how information is incorporated into market prices through the trading of market participants and grasp the concept of market efficiency.

Related posts on the SimTrade blog

▶ Akshit GUPTA Trader – Job description

▶ Akshit GUPTA Financial Analyst – Job description

▶ Akshit GUPTA Economist – Job Description

▶ Akshit GUPTA Risk manager – Job description

About the author

Article written in April 2021 by Akshit GUPTA (ESSEC Business School, Grande Ecole Program – Master in Management, 2019-2022).

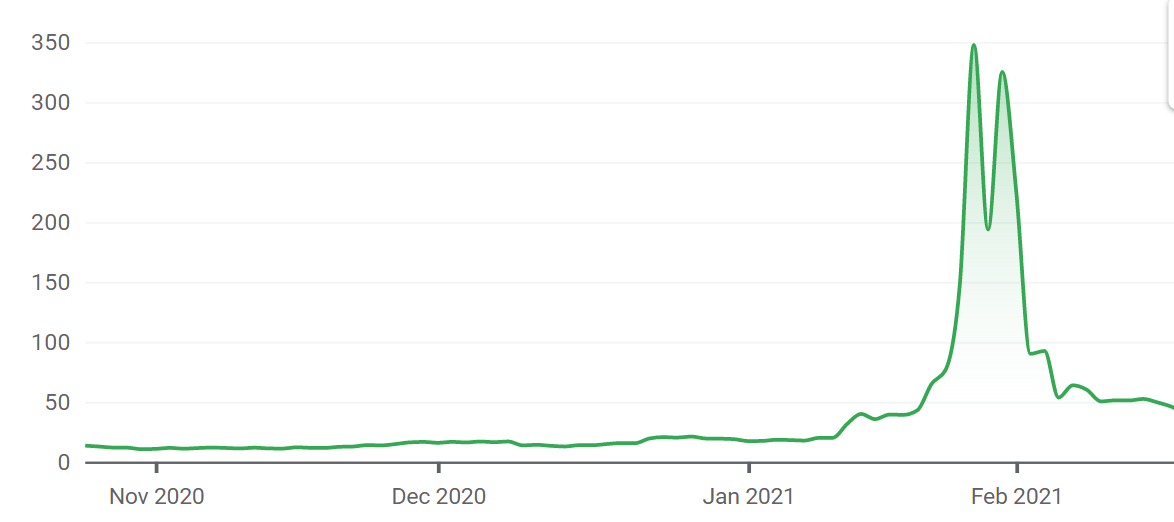

Source: GameStop

Source: GameStop